トライオートETFって、自動売買でラクに運用できるのが魅力ですよね。

僕も「放置でOK!」と思って運用していました。

でも…

長期保有していたら、知らない間に資産が減ってたんです。

理由はたったひとつ。

👉 金利調整額(見えないコスト)が毎日引かれてたから。

今回は、その仕組みと対策をカンタンにまとめました。

Contents

金利調整額ってなに?→ 実は“借金の利息”みたいなもの

トライオートETFでは、証拠金取引を使っています。

つまり「借りたお金で運用している」状態。

だから当然、利息(=金利調整額)がかかるんです。

しかも、アメリカの金利上昇+インヴァスト証券の手数料上乗せで、毎日どんどん引かれます。

これ、意外と知らずに放置してる人、多いです。

保有期間が長くなればなるほど、この ”コスト” が積み重なっていきます。これが “長期保有は危険” と言われる理由です。

【実体験】5万円以上マイナスになってました

2023年に運用していたTQQQ、利益が出てるはずなのに「なぜか資産が減る」という事態に。

期間損益報告書.png)

よくよく見たら、金利調整額だけで5万円以上も引かれてたんです。

売りでも買いでも関係なし。

持ってるだけで減るので、完全放置は本当に危険です。

僕はこれに気づかず、最終的には金利に押されて約20万円の損切り…。これが初めての大きな学びでした。

20万円超の損切。大損から学んだトライオートETFの注意点。

今だから冷静に話せるけど、当時はかなりショックでした。

これから始める方は、金利調整額と相場の流れ、この2つは絶対に無視しないようにしてくださいね。

現在トライオートETFを運用している人で、「利益が出てるのに、なぜか増えてない。むしろマイナス。」という人は、まずこの“金利コスト”を疑った方がいいです。

2025年4月現在、金利は決済の時に精算されますが、2023年12月15日以前の取引ルールでは3、6,9,12月の最終取引日に金利調整額が精算されていました。そのため、上記の金利調整額は2023年1月~3月の3ヶ月分の金利調整額になります。詳しくは 公式ページ「金利調整額・貸株料調整額の支払いはいつ発生しますか?」 をご覧ください。

金利調整額の確認方法→ アプリから一発で確認OK

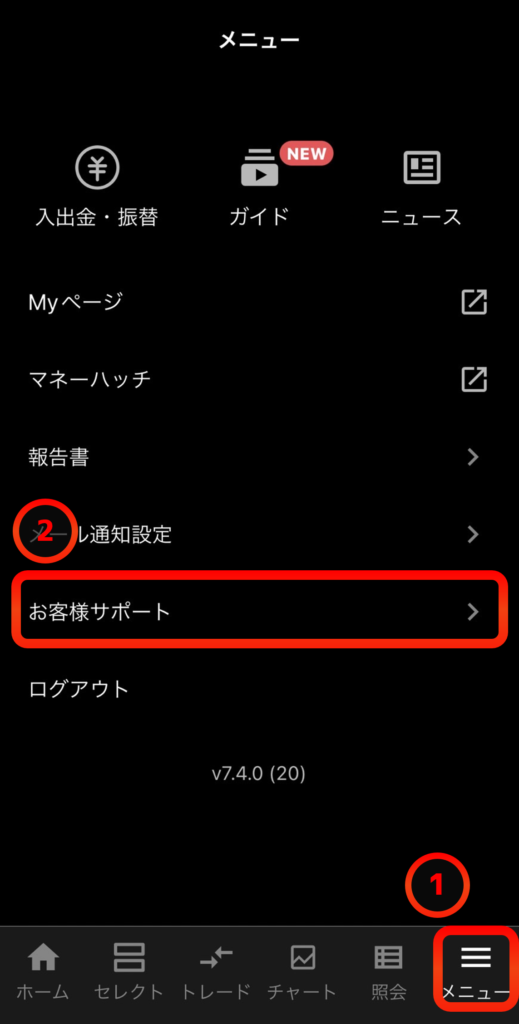

スマホのアプリで簡単に確認できるので、その手順を紹介します。

(パソコンからも同じように確認できます)

お客様サポートの金利調整額で確認

1.①画面下部の「メニュー」をタップし、②「お客様サポート」をタップします。

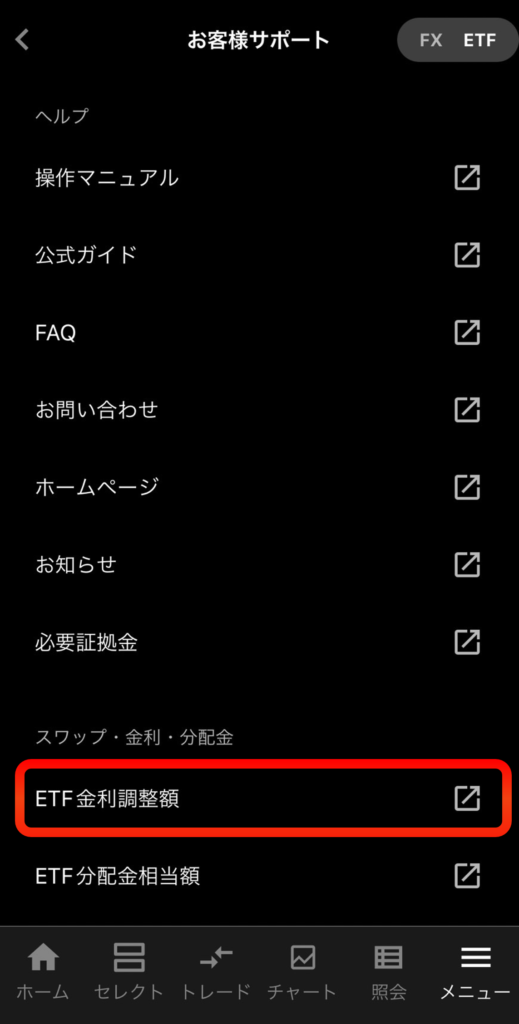

2.「ETF金利調整額」をタップします。

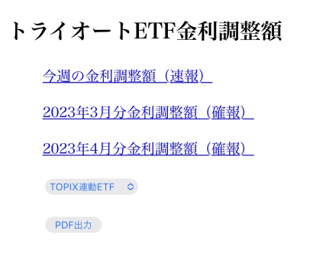

3.下のような画面が出てくるので、確認したい金利調整額のPEFファイルをタップすると確認することができます。

一例として、一番上の「今週の金利調整額(速報)」は次のようになっていて、全ての銘柄の金利調整額を確認することができます。

-816x1024.png)

例えば、「ナスダック100」の場合、買いの1建玉あたり1日「-16.212円」の金利が発生していた時期もありました(※2023年4月時点の速報ベース)。

つまり、1ポジション持ってるだけで毎日約16円コストが発生する。「少額だから大したことない」と思いがちですが、これが積もるとけっこう痛いです。

もしまだ確認したことない方は、一度見てみるのをおすすめします。知らないと、積もり積もって痛い目見ます。

【注意】金利調整額は変わる!最新データは要チェック

これ、けっこう見落としがちなんですが、金利調整額って常に一定じゃないんです。

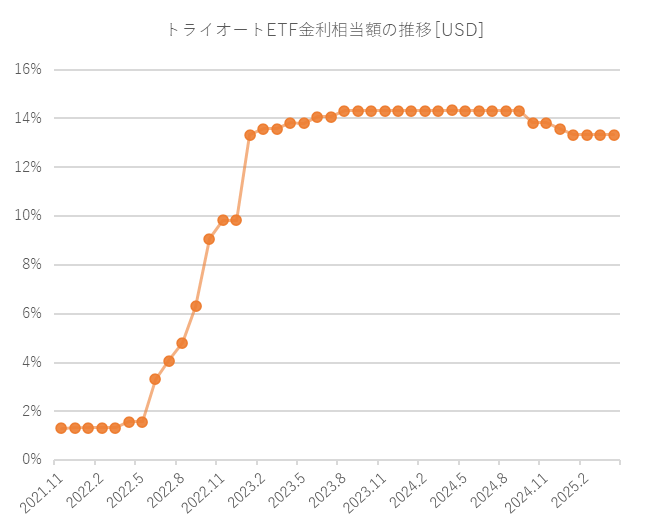

インヴァスト証券の公式データをみると、

- 2022年1月:1.32%

- 2023年4月:13.82%

たった1年で10倍以上!

いま少ないからといって安心しないでください。

必ず定期的に確認しましょう。

これからどうなる?【予測】→少しマシになる“かも”です

「この金利ずっと続くの…?」って不安になりますよね。

実は、2025年以降はアメリカでインフレが落ち着いてきた影響で、利下げの流れになりそうと言われてます。(参考→ニッセイ基礎研究所)

つまり、米国の金利が下がることで、米国銘柄の金利調整額も軽くなる可能性はあるという感じです(もちろん確定ではないけど)。

逆に、日本では少しずつ金利を上げる方向で動いていて、2026年ごろには1%超えもあるかも?という話も。

そのため、日本銘柄は、金利調整額が上がっていく可能性が高いということです。

金利調整額への対策まとめ → 今すぐできることもあります!

ここまで読んで、「じゃあどうすればいいの?」って思った方も多いと思います。

でも、対策は意外とシンプル。以下のような工夫で、金利の負担はかなり軽くできます。

- 短期で回す設定にする:利確幅を狭くして、保有日数を減らす。

- 高金利の銘柄を避ける:高金利の商品は避け、倍率の低いETFにシフト。

- 含み損のまま放置しない:戻り待ちは危険。早めの見直しを。

- 金利に関する情報を得る:政策金利の予測をチェック。

- トライオートFXも活用:スワップがプラスになる設定で金利逆転を狙う。

まとめ:長期保有派は金利調整額を常に意識しよう

トライオートETFは簡単で便利だし、自動売買ってほんとありがたい。

でも、「自動だから安心」と思って完全放置してたら、金利調整額にじわじわやられてるってことも。

僕のようにあとで後悔しないためにも、

👉 いますぐ自分のポジションの金利調整額を確認してみてください。

行動が早い人ほど、損失リスクを最小限にできますよ!

これだけで、かなり運用の精度が上がると思ってます。

この小さなアクションが、きっと将来のリターンを守ってくれるはずです。

あとがき

金利調整額が高すぎる…という状態が続いていたので、2023年12月に資金の一部をトライオートFXに移しました。

というのも、トライオートETFでは金利調整額が必ずマイナスになるけど、トライオートFXではプラスになるように設定することもできるんですよね。

実際、僕もスワップがプラスになるような設定にして、今は日々の金利でコツコツ利益を積み上げています。

トライオートFXもETFと同じく自動売買で、ほぼ放置で運用できるので、忙しい人や時間がない方には、相性の良い投資スタイルだと思います。